Riscurile ascunse în creșterea ROBOR:

scumpirea creditelor, înăsprirea creditării și reducerea cererii

CONAF atrage atenția asupra riscurilor provocate firmelor mici și mijlocii de creșterea dobânzilor bancare. Creșterea costurilor creditării este un risc evident și de neevitat, însă firmele mici și mijlocii se pot aștepta la înăsprirea condițiilor de creditare și în consecință, la scăderea cererii de mărfuri și servicii din partea populației.

Intensificarea inflației peste prognozele inițiale a determinat banca centrală să majoreze dobânda cheie cu 0,75%, până la 3,75% – un semnal puternic de scumpire a creditării pentru firme și populație.

Un alt element important este evoluția ratei dobânzii facilității de credit, care a urcat la 4,75% și care arată costurile la care BNR împrumută băncile care au nevoie de lichidități. Dacă băncile se împrumută de la BNR cu 4,75% pe termen scurt, atunci în piața financiară dobânzile la care se împrumută între ele vor fi, evident mai mari.

ROBOR, indice care descrie dobânzile la care se împrumută cu lei băncile între ele, își menține ritmul de creștere. Indicele ROBOR pentru împrumuturile pe trei luni a debutat săptămâna trecută în urcare până la 5,52% și a continuat să crească până la 5,71%, la finalul săptămânii.

Indicele ROBOR la 6 luni a avut aceeași traiectorie de creștere săptămâna trecută: a debutat la 5,71%, iar vineri, 20 mai, se apropia de 6%, urcând până la 5,95%.

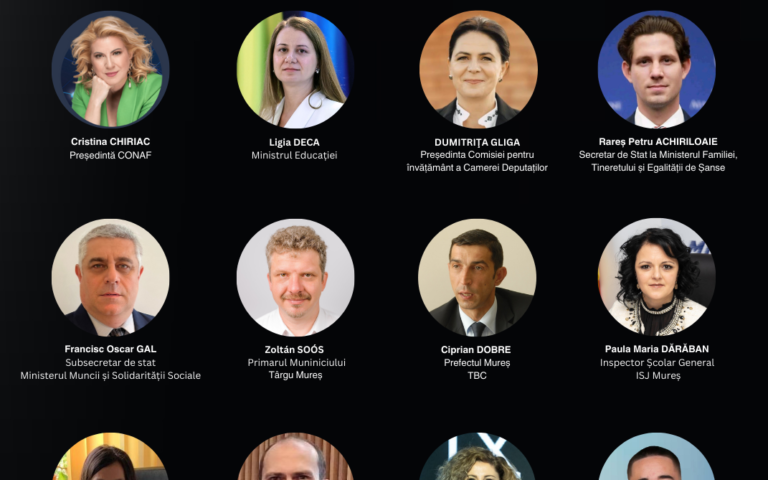

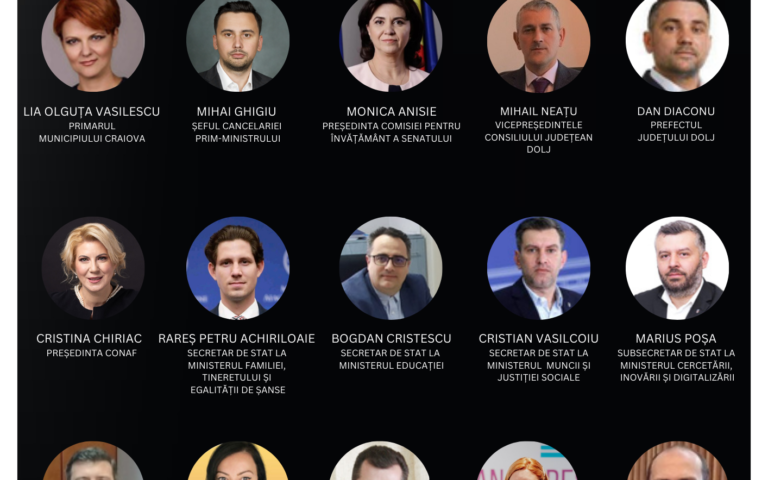

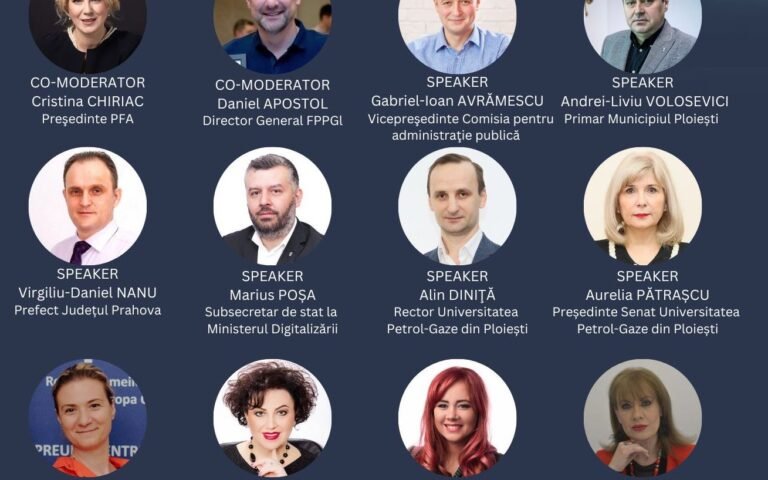

„Față de începutul anului, creșterea indicilor ROBOR este accentuată, reflectând aproape o dublare a costurilor creditării. La începutul anului, ROBOR la trei luni se afla la 3,02%, iar ROBOR la șase luni era la 3,14%. Cu alte cuvinte, ne-am întors la costurile creditării din 2013, lăsând în urmă o perioadă de ieftinire relativă a acestora”, a observat Cristina Chiriac.

Acum, oricare ar fi indicatorul urmărit, fie că este ROBOR, fie că este IRCC (un indicator utilizat pentru creditele noi ale populației), tendința este clar de majorare.

Afacerile și creșterea dobânzilor

„Pentru firmele noi, creșterea ratelor din ultimele luni ar putea fi prima pe care au experimentat-o vreodată. Datele afișate de BNR arată o creștere puternică a creditelor în lei din ultimul an, care au urcat cu aproape 25%, de la 78,8 miliarde de lei cât erau în martie 2021, până la 98,4 miliarde de lei în aceeași lună din 2022. De la începutul anului, împrumuturile în moneda națională pentru întreprinderile nefinanciare au crescut până în martie cu 5,25 miliarde de lei, ca atare, creșterea ratelor dobânzilor ar putea avea un impact semnificativ asupra firmelor la nivel național”, a avertizat președinta CONAF.

Inflația descrie și creșterea galopantă a costurilor de producție pentru firmele românești, iar scumpirea creditării este un alt risc semnificativ care poate afecta afacerile.

Estimările analiștilor din piața financiară pentru evoluția dobânzilor sunt alarmante: este posibil ca BNR să urce dobânda sa cheie la 5,5%, iar rata dobânzii la facilitatea de creditare, care descrie dobânda la care banca centrală împrumută băncile care au titluri de stat, să se situeze la 6,50%. În perspectivă, dacă băncile se împrumută de la BNR la 6,50%, atunci analiștii avertizează că ROBOR ar putea urca la 7% la finalul anului.

Scumpirea creditării nu este însă singurul risc pe care îl au firmele mici și mijlocii în actuala conjunctură cu inflație mare, incertitudine și volatilitate în piețele financiare. Întreprinderile care se bazează pe facilități variabile de descoperire de cont ar putea constata că ratele lor devin mai scumpe în lunile următoare. Pentru întreprinderile mici, aflate în poziții financiare limitate, în special cele care depind de facilitățile de descoperire de cont, este înțelept să acționeze din timp, să discute cu banca pentru a obține soluții alternative, care ar putea include refinanțarea.

Cum ratele dobânzilor urmează să crească în următoarele luni, este de așteptat să se intensifice riscul ca băncile să înăsprească și ele condițiile de creditare, deoarece băncile se vor concentra asupra descifrării riscurilor ca debitorii pe care îi împrumută să aibă de fapt mijloacele de a își rambursa împrumuturile.

În plus, băncile vor lua în calcul și probabilitatea sporită ca, în anumite domenii, firmele să încaseze mai greu și mai târziu banii de la beneficiarii mărfurilor sau serviciilor, ceea ce se va traduce în creșterea riscului de finanțare, deci fie în scumpirea creditării, fie în respingerea cererilor de împrumut.

Un sondaj al BNR arăta că în ultimul trimestru al anului trecut, sectorul bancar considera că cel mai riscant segment este cel al întreprinderilor mici. Mai mult, în ultimul trimestru al anului trecut, 29% dintre bănci și-au înrăutățit perspectiva asupra riscului de credit pentru firmele mici, o creștere semnificativă față de trimestrul anterior, când 18% și-au înrăutățit perspectiva, arată sondajul.

„Ne îngrijorează și perspectiva unui foarte posibil scepticism al băncilor în raport cu evoluția firmelor mici, care s-ar reflecta fie în scumpire creditării, fie în respingerea cererilor de împrumut. Există însă și un risc mai puțin perceptibil: acela ca firmele să fie afectate indirect de scumpirea creditării persoanelor fizice, care își pot recalibra cheltuielile sub apăsarea dublă a facturilor mari la utilități și majorării ratelor la împrumuturi”, a conchis președinta CONAF.